新型银行理财渐入佳境_财经

广受关注的银行理财市场实现了稳步增长、深化改革、服务实体经济发展。

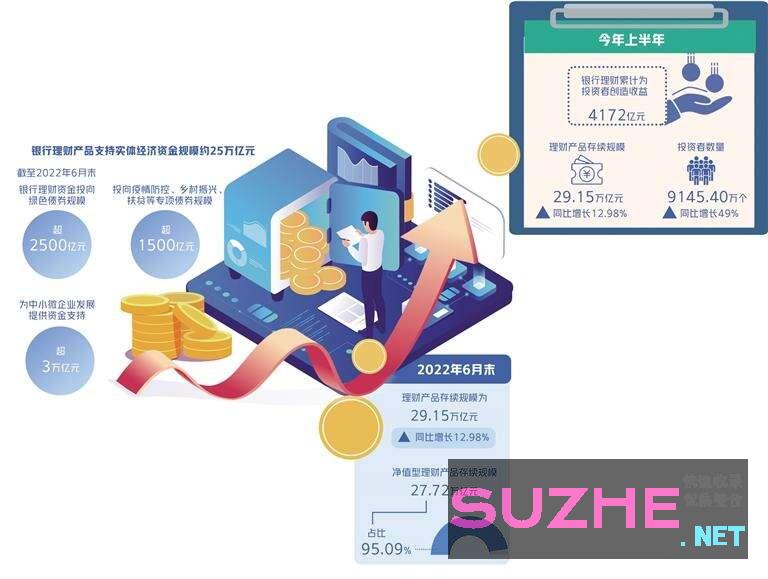

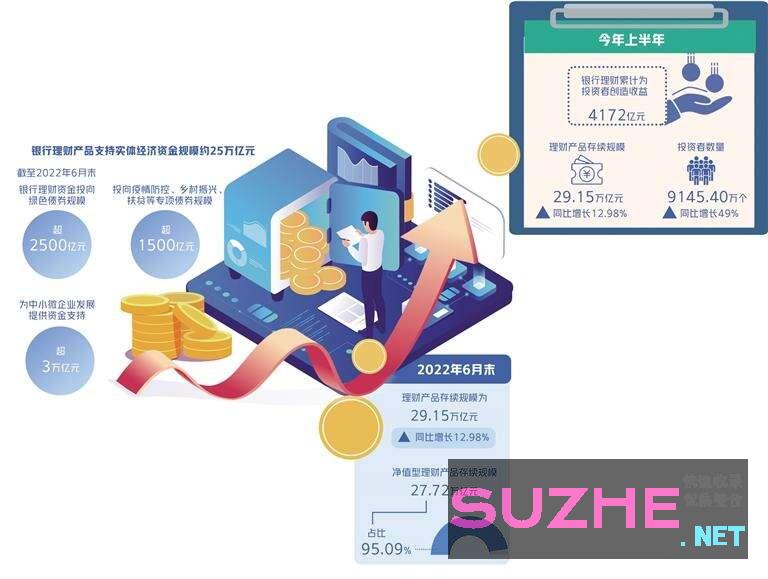

8月19日,银行业理财登记托管中心发布的《中国银行业理财市场半年报告(2022年上)》(以下简称《报告》)显示,银行理财上半年累计为投资者创造收益4172亿元;截至2022年6月末,理财产品存续规模达29.15万亿元,同比增长12.98%,投资者数量达9145.40万个,同比增长49%。

与此同时,理财产品服务实体经济的质效持续提升。根据资管新规要求,目前保本理财产品已清零,净值型理财产品大幅增加,占比达95.09%;截至2022年6月末,银行理财产品支持实体经济资金规模约25万亿元,同业理财、多层嵌套大幅减少。

投资者数量同比增长49%

今年上半年,尽管银行理财产品的净值曾出现剧烈波动甚至一度“破净”,但投资者人数不降反增。《报告》显示,截至2022年6月末,持有理财产品的投资者数量为9145.40万个,同比增长49%。

值得注意的是,从投资者结构看,个人投资者仍占绝对比重,但机构投资者的比例也有所上升。截至2022年6月末,个人投资者数量为9061.68万人,占比99.08%,机构投资者数量为83.72万个,占比0.92%,较上年末的占比0.77%上升了0.15个百分点。

“产品更加丰富、服务更加专业,这些因素增加了理财产品对投资者的吸引力。”招联金融首席研究员董希淼说,预计全年理财市场规模将突破30万亿元,投资者将超过1亿个。

董希淼表示,一方面,养老理财产品试点扩大至“十地十机构”,目前认购超600亿元,受到投资者热捧;另一方面,理财市场积极推动产品主题创新,如绿色发展、疫情防控、乡村振兴、共同富裕、公益慈善等,为投资者提供了更多选择。

总体稳健的投资收益也有助于留住投资者。《报告》显示,今年上半年,银行理财产品累计为投资者创造收益4172亿元,较去年同期增加34亿元。

随着绝大多数银行理财产品完成整改,今年以来,投资者首次明显感受到产品净值的波动,尤其是今年3月,受国内外权益市场短期大幅调整影响,部分理财产品出现亏损、甚至跌破净值。

正因市场存在不可控因素、产品净值曾经波动较大,投资者的风险偏好有所下降。截至2022年6月末,持有一级(低)风险和二级(中低)风险产品的投资者数量占比合计超过90%,其中,持有一级(低)风险产品的投资者数量占比进一步增加,较年初增加4.94个百分点。

“需要肯定的是,面对内外部多重不确定因素,金融市场波动加剧,银行理财在经历短暂回调之后继续稳健前行,成绩来之不易。”董希淼说,银行和理财公司从客户需求出发、根据市场变化,适时主动调整产品及投资风格,近期还有一些理财产品提前终止运作。“接下来,在低波动、高收益资产较为稀缺的情况下,如何做好安全性、收益性、流动性三者的动态平衡,将是一个长期挑战。”

净值型产品占比达95.09%

2022年是资管新规过渡期正式结束后的第一年。“上半年,理财业务持续深化转型,保本理财产品已实现清零,净值型理财产品大幅增加。”银行业理财登记托管中心总裁成家军说,截至2022年6月末,理财产品存续规模为29.15万亿元,同比增长12.98%;净值型理财产品存续规模为27.72万亿元,占比95.09%,较去年同期增加16.06个百分点。

“从农银理财的情况看,目前受母行委托管理的预期收益型老产品已压降到1600亿元左右,保本产品已全部清零。”农银理财公司总裁段兵说,截至2022年7月末,农银理财管理产品时点总规模为21333亿元,其中,净值型产品已突破2万亿元。

受益于净值化转型,银行理财产品的结构持续优化。具体来看,长期限理财产品占比逐步上升,公募理财产品成为绝对主力,固定收益类理财产品的规模、占比呈上升趋势。2022年6月,全市场新发封闭式产品的加权平均期限为443天,同比增长57.65%;1年以上的封闭式产品存续余额占比达71.15%,较去年同期上升23个百分点,较年初上升8个百分点,其中以期限1年至2年的产品居多。

银行理财深化改革的另一表现,是新型金融机构“理财公司”实现了稳步发展。理财公司是资管新规指导下的一项重要制度创新,具体可以分为两类,一是商业银行理财子公司,二是经监管批准设立的其他非银行金融机构,例如中外合资理财公司等。以前者为例,由于银行理财的本质是“受人之托、代客理财”,银行并不承担投资风险,此前的“保本理财”混淆了资产管理产品与存款的界限,导致金融风险不断累积。为了解决这一问题,监管部门要求银行的理财业务与信贷、自营交易、证券投行等业务分离,通过一个“自主经营、自负盈亏”的独立法人机构运行,这便是商业银行理财子公司。

“上半年,先后有5家理财公司获批开业。”成家军说,截至2022年6月末,已有29家理财公司获批筹建,其中27家已获批开业,理财公司存续产品的存续规模为19.14万亿元,同比增长91.21%,占全市场比例高达65.66%。

“稳步推进理财公司改革,专业化格局日益凸显。”中国银保监会创新部副主任刘智夫说,资管新规发布以来,在监管部门的政策引领以及市场机构的共同努力下,银行理财行业有力、有序防范化解金融风险,实现了回归本源、结构优化、提质增效的良好改革效果。

除了理财公司改革,颇令市场关注的是,上半年农村金融机构新发产品5652只,占全市场新发产品的比重高达37.30%。“近年来,监管部门严把理财公司入口关,坚持标准不放松,稳步推进理财公司的批设工作,接下来,建议积极研究‘优化中小银行设立理财公司’的模式路径,更好地满足中小银行发展理财业务的强烈愿望。”董希淼说。

支持实体经济约25万亿元

“当前,银行理财行业步入了高质量发展的新阶段。”刘智夫表示,理财产品多途径对接实体经济的融资需求,同业理财、多层嵌套大幅减少。截至2022年6月末,理财产品通过投资债券、非标准化债权、未上市企业股权等资产,支持实体经济资金规模约25万亿元。

具体来看,银行理财市场积极推动产品主题创新。上半年,市场累计发行乡村振兴、公益慈善等社会责任主题理财产品56只,募集资金超160亿元;发行ESG(环境、社会、治理)主题理财产品43只,合计募集资金超200亿元。截至2022年6月末,银行理财资金投向绿色债券规模超2500亿元,投向疫情防控、乡村振兴、扶贫等专项债券规模超1500亿元,为中小微企业发展提供资金支持超3万亿元。

为了提升服务实体经济的能力,银行理财的投资结构也进一步优化。《报告》显示,截至2022年6月末,理财产品投资资产合计31.81万亿元,同比增长10.99%。其中,产品资产配置以固定收益类为主,投向债券类、非标准化债权类资产、权益类资产余额分别为21.58万亿元、2.27万亿元、1.02万亿元,分别占总投资资产的67.84%、7.14%、3.21%。

在满足投资者多样化养老需求方面,银行理财也发挥着日益重要的作用。“养老理财试点工作进展顺利,取得了良好效果。”成家军说,为贯彻落实党中央、国务院关于发展多层次、多支柱养老保险体系的重要决策部署,2022年2月,在前期养老理财试点的基础上,监管部门将试点范围由“四地四机构”扩大到“十地十机构”。截至2022年6月末,已有27只养老理财产品顺利发售,23.1万名投资者累计认购逾600亿元。

“下半年,银保监会将继续坚持稳中求进的工作总基调,持续加强理财业务的日常监管与风险防控,推动理财业务合规、健康发展。”刘智夫表示,一是持续推动理财公司加强专业化能力建设,二是切实履行受托管理职责,三是持续提高服务实体经济质效。

| |24小时违法和不良信息举报电话:010-64098588

互联网新闻信息服务许可证10120170007号 |增值电信业务经营许可证A2.B1-20232628/京B2-20224905号|信息网络传播视听节目许可证0105108号

本报记者 郭子源

广受关注的银行理财市场实现了稳步增长、深化改革、服务实体经济发展。

8月19日,银行业理财登记托管中心发布的《中国银行业理财市场半年报告(2022年上)》(以下简称《报告》)显示,银行理财上半年累计为投资者创造收益4172亿元;截至2022年6月末,理财产品存续规模达29.15万亿元,同比增长12.98%,投资者数量达9145.40万个,同比增长49%。

与此同时,理财产品服务实体经济的质效持续提升。根据资管新规要求,目前保本理财产品已清零,净值型理财产品大幅增加,占比达95.09%;截至2022年6月末,银行理财产品支持实体经济资金规模约25万亿元,同业理财、多层嵌套大幅减少。

投资者数量同比增长49%

今年上半年,尽管银行理财产品的净值曾出现剧烈波动甚至一度“破净”,但投资者人数不降反增。《报告》显示,截至2022年6月末,持有理财产品的投资者数量为9145.40万个,同比增长49%。

值得注意的是,从投资者结构看,个人投资者仍占绝对比重,但机构投资者的比例也有所上升。截至2022年6月末,个人投资者数量为9061.68万人,占比99.08%,机构投资者数量为83.72万个,占比0.92%,较上年末的占比0.77%上升了0.15个百分点。

“产品更加丰富、服务更加专业,这些因素增加了理财产品对投资者的吸引力。”招联金融首席研究员董希淼说,预计全年理财市场规模将突破30万亿元,投资者将超过1亿个。

董希淼表示,一方面,养老理财产品试点扩大至“十地十机构”,目前认购超600亿元,受到投资者热捧;另一方面,理财市场积极推动产品主题创新,如绿色发展、疫情防控、乡村振兴、共同富裕、公益慈善等,为投资者提供了更多选择。

总体稳健的投资收益也有助于留住投资者。《报告》显示,今年上半年,银行理财产品累计为投资者创造收益4172亿元,较去年同期增加34亿元。

随着绝大多数银行理财产品完成整改,今年以来,投资者首次明显感受到产品净值的波动,尤其是今年3月,受国内外权益市场短期大幅调整影响,部分理财产品出现亏损、甚至跌破净值。

正因市场存在不可控因素、产品净值曾经波动较大,投资者的风险偏好有所下降。截至2022年6月末,持有一级(低)风险和二级(中低)风险产品的投资者数量占比合计超过90%,其中,持有一级(低)风险产品的投资者数量占比进一步增加,较年初增加4.94个百分点。

“需要肯定的是,面对内外部多重不确定因素,金融市场波动加剧,银行理财在经历短暂回调之后继续稳健前行,成绩来之不易。”董希淼说,银行和理财公司从客户需求出发、根据市场变化,适时主动调整产品及投资风格,近期还有一些理财产品提前终止运作。“接下来,在低波动、高收益资产较为稀缺的情况下,如何做好安全性、收益性、流动性三者的动态平衡,将是一个长期挑战。”

净值型产品占比达95.09%

2022年是资管新规过渡期正式结束后的第一年。“上半年,理财业务持续深化转型,保本理财产品已实现清零,净值型理财产品大幅增加。”银行业理财登记托管中心总裁成家军说,截至2022年6月末,理财产品存续规模为29.15万亿元,同比增长12.98%;净值型理财产品存续规模为27.72万亿元,占比95.09%,较去年同期增加16.06个百分点。

“从农银理财的情况看,目前受母行委托管理的预期收益型老产品已压降到1600亿元左右,保本产品已全部清零。”农银理财公司总裁段兵说,截至2022年7月末,农银理财管理产品时点总规模为21333亿元,其中,净值型产品已突破2万亿元。

受益于净值化转型,银行理财产品的结构持续优化。具体来看,长期限理财产品占比逐步上升,公募理财产品成为绝对主力,固定收益类理财产品的规模、占比呈上升趋势。2022年6月,全市场新发封闭式产品的加权平均期限为443天,同比增长57.65%;1年以上的封闭式产品存续余额占比达71.15%,较去年同期上升23个百分点,较年初上升8个百分点,其中以期限1年至2年的产品居多。

银行理财深化改革的另一表现,是新型金融机构“理财公司”实现了稳步发展。理财公司是资管新规指导下的一项重要制度创新,具体可以分为两类,一是商业银行理财子公司,二是经监管批准设立的其他非银行金融机构,例如中外合资理财公司等。以前者为例,由于银行理财的本质是“受人之托、代客理财”,银行并不承担投资风险,此前的“保本理财”混淆了资产管理产品与存款的界限,导致金融风险不断累积。为了解决这一问题,监管部门要求银行的理财业务与信贷、自营交易、证券投行等业务分离,通过一个“自主经营、自负盈亏”的独立法人机构运行,这便是商业银行理财子公司。

“上半年,先后有5家理财公司获批开业。”成家军说,截至2022年6月末,已有29家理财公司获批筹建,其中27家已获批开业,理财公司存续产品的存续规模为19.14万亿元,同比增长91.21%,占全市场比例高达65.66%。

“稳步推进理财公司改革,专业化格局日益凸显。”中国银保监会创新部副主任刘智夫说,资管新规发布以来,在监管部门的政策引领以及市场机构的共同努力下,银行理财行业有力、有序防范化解金融风险,实现了回归本源、结构优化、提质增效的良好改革效果。

除了理财公司改革,颇令市场关注的是,上半年农村金融机构新发产品5652只,占全市场新发产品的比重高达37.30%。“近年来,监管部门严把理财公司入口关,坚持标准不放松,稳步推进理财公司的批设工作,接下来,建议积极研究‘优化中小银行设立理财公司’的模式路径,更好地满足中小银行发展理财业务的强烈愿望。”董希淼说。

支持实体经济约25万亿元

“当前,银行理财行业步入了高质量发展的新阶段。”刘智夫表示,理财产品多途径对接实体经济的融资需求,同业理财、多层嵌套大幅减少。截至2022年6月末,理财产品通过投资债券、非标准化债权、未上市企业股权等资产,支持实体经济资金规模约25万亿元。

具体来看,银行理财市场积极推动产品主题创新。上半年,市场累计发行乡村振兴、公益慈善等社会责任主题理财产品56只,募集资金超160亿元;发行ESG(环境、社会、治理)主题理财产品43只,合计募集资金超200亿元。截至2022年6月末,银行理财资金投向绿色债券规模超2500亿元,投向疫情防控、乡村振兴、扶贫等专项债券规模超1500亿元,为中小微企业发展提供资金支持超3万亿元。

记者从工银理财获悉,今年以来,该公司将绿色金融、支持制造业高质量发展、服务国家重点区域战略作为重要抓手和落脚点,力争为实体企业提供全链条、一体化的综合金融服务。2022年上半年,该公司新增投资超8100亿元,理财资产投资规模保持在2万亿元以上;截至2022年6月末,工银理财绿色资产投资余额近6300亿元,制造业投资规模超1800亿元。

为了提升服务实体经济的能力,银行理财的投资结构也进一步优化。《报告》显示,截至2022年6月末,理财产品投资资产合计31.81万亿元,同比增长10.99%。其中,产品资产配置以固定收益类为主,投向债券类、非标准化债权类资产、权益类资产余额分别为21.58万亿元、2.27万亿元、1.02万亿元,分别占总投资资产的67.84%、7.14%、3.21%。

在满足投资者多样化养老需求方面,银行理财也发挥着日益重要的作用。“养老理财试点工作进展顺利,取得了良好效果。”成家军说,为贯彻落实党中央、国务院关于发展多层次、多支柱养老保险体系的重要决策部署,2022年2月,在前期养老理财试点的基础上,监管部门将试点范围由“四地四机构”扩大到“十地十机构”。截至2022年6月末,已有27只养老理财产品顺利发售,23.1万名投资者累计认购逾600亿元。

“下半年,银保监会将继续坚持稳中求进的工作总基调,持续加强理财业务的日常监管与风险防控,推动理财业务合规、健康发展。”刘智夫表示,一是持续推动理财公司加强专业化能力建设,二是切实履行受托管理职责,三是持续提高服务实体经济质效。

相关标签: 理财;2022;理财产品;万亿元;投资者、

本文地址:https://suzhe.net/article/f8961352e1ee555c37c5.html

<a href="https://suzhe.net/" target="_blank">素著网- 快速收录,优质整合!</a>

人气排行榜

人气排行榜